« L’IFI frappe tout l’immobilier mais rien que l’immobilier » comme nous le rappelions dans nos précédents bulletins sur l’IFI (volet 1 et volet 2).

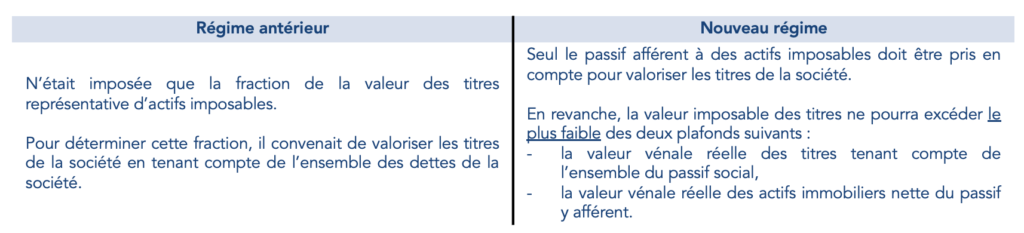

Cette maxime est d’autant plus vraie à l’aune des modifications apportées à l’article 973 du CGI par la loi de finances pour 2024. En effet, pour l’immobilier détenu en société, seul le passif afférent aux actifs imposables sera dorénavant déductible.

Dans ce bulletin, nous revenons sur l’origine, les conséquences et l’impact réel d’une telle modification.

I. Un objectif d’alignement des règles entre détention directe et indirecte

Le vote en faveur de la modification du passif déductible pour déterminer la fraction imposable à l’IFI des titres sociaux a été guidé par la volonté d’aligner l’assiette de l’IFI des contribuables possédant un patrimoine immobilier via une société sur le régime applicable aux détentions directes.

La détention d’immeubles en société pouvait provoquer un effet d’aubaine lorsqu’il existait un passif social non afférent à l’actif immobilier imposable. En pareil cas, l’IFI sur les parts de la société était moins élevé que si l’immeuble avait été détenu en direct. Néanmoins, dans d’autres situations, l’effet inverse pouvait se produire.

Le paragraphe IV de l’article 973 du CGI a ainsi été voté par l’article 27 de la LF2024 en ces termes :

« IV.-Pour la valorisation des parts ou actions mentionnées au 2° de l’article 965, ne sont pas prises en compte les dettes qui sont contractées directement ou indirectement par un organisme ou une société et qui ne sont pas afférentes à un actif imposable.

Sans préjudice des II et III du présent article, la valeur imposable à [l’IFI] des parts ou actions déterminée conformément au premier alinéa du présent IV ne peut être supérieure à leur valeur vénale déterminée conformément au I ou, si elle est inférieure à cette dernière, à la valeur vénale des actifs imposables de la société diminuée des dettes y afférentes qu’elle a contractées, à proportion de la fraction de capital de la société à laquelle donnent droit les parts ou actions comprises dans le patrimoine du redevable. »

Il ne sera désormais plus tenu compte de la totalité du passif social dans l’évaluation des titres des sociétés à l’IFI, mais uniquement de celui afférent à un actif imposable.

II. Nouvel objectif atteint ? Quel impact sur l’IFI ?

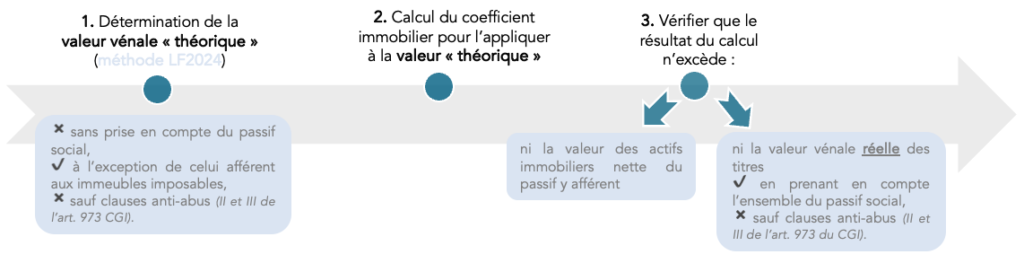

Etapes de détermination de la fraction imposable des titres sociaux

Impact sur la valorisation des titres sociaux

🟢 L’objectif d’alignement sur une détention en direct sera atteint en cas d’application du second plafond qui ne tient compte que de la valorisation nette des actifs immobiliers.

🟠 En revanche, ces nouvelles règles pourraient bien créer de nouvelles discordances, cette fois-ci entre les sociétés elles-mêmes. En effet, si une société n’a que des dettes afférentes à des actifs imposables, il n’est absolument pas sûr que les nouveaux plafonds aient vocation à s’appliquer.

Réforme favorable ou défavorable ?

🟢 La réforme sera favorable, et l’assiette IFI des redevables sera mécaniquement diminuée par rapport aux règles préexistantes lorsque les sociétés détiendront des actifs mobiliers nets de passif mais des actifs immobiliers grevés d’un passif.

🔴 Elle sera au contraire défavorable lorsque les sociétés n’auront aucun passif immobilier.

🟠 Pour les autres cas, une analyse de l’état des dettes et de leur nature sera nécessaire.

Quelques interrogations

De nombreuses interrogations demeurent à ce jour :

1. Articulation des deux plafonds

La rédaction du IV laisse planer le doute sur l’articulation entre les plafonds : la valeur des titres imposable à l’IFI « ne peut être supérieure à leur valeur vénale ou, si elle est inférieure à cette dernière, à la valeur vénale des actifs imposables de la société diminuée des dettes y afférentes ».

Selon que le « elle » se rapporte à la valeur des titres imposable à l’IFI ou à la valeur vénale des titres, la valeur à retenir ne sera pas la même :

- soit le 2nd plafond ne s’applique que si la valeur des titres imposables à l’IFI est inférieure au 1er plafond,

- soit il convient de retenir le plus faible des deux plafonds.

Il nous semble conforme à l’intention du législateur de pouvoir retenir le plus faible des deux.

2. Articulation avec les clauses anti-abus et les règles sur les prêts consentis par les associés

Les plafonds doivent-ils tenir compte des dettes visées par les dispositifs anti-abus et les prêts consentis par les associés qui ne bénéficient pas des clauses de sauvegarde ?

La réponse nous semble positive.

3. Identification du passif social afférent aux actifs imposables

Quid du refinancement d’un bien ? Quid d’un passif portant à la fois sur un bien imposable et sur un bien non imposable ?

4. Applicabilité des plafonnements en cas de détention en chaine

La réponse semble positive avec pour conséquence une véritable complexification.

Abréviations

CGI : Code général des impôts

IFI : Impôt sur la fortune immobilière

LF2024 : Loi de Finances pour 2024